隨著全球穩定幣的不斷多元化發展,各國也都在積極研究、推出央行數位貨幣(CBDC),其中美國監管動向讓數位美元看似前途多難。

(前情提要:SEC盯上PayPal穩定幣PYUSD!發送傳票展開調查 )

(背景補充:V神開炮CBDC發展:犧牲用戶隱私是錯誤,淪為傳統銀行前端 )

11 月 1 日,PayPal 收到美國證券交易委員會(SEC)執法部門發出的有關 PayPal 美元穩定幣的傳票,被寄予厚望的 PYUSD 似乎蒙上了當年 Facebook 推出 Libra 時所面臨的煩惱。

與此同時,伴隨著全球穩定幣的不斷多元化發展,各國也都在積極研究、推出央行數位貨幣(CBDC),其中美國監管層面的動向更是牽動全球目光,不過前不久美國眾議院金融服務委員會眾議員 Tom Emmer 提出一項「CBDC 反監視國家法案」,旨在阻止美聯儲直接向個人發行央行數位貨幣(CBDC),並阻止美聯儲通過中介間接發行 CBDC。

2019 年 6 月 Facebook(現 Meta)釋出私人數位貨幣計劃 Libra 的白皮書後,從某種程度上講就是一管催化劑,倒逼央行們的原有數位貨幣計劃加碼提速,極大刺激了各國央行對 CBDC 及全球穩定幣體系的興趣。

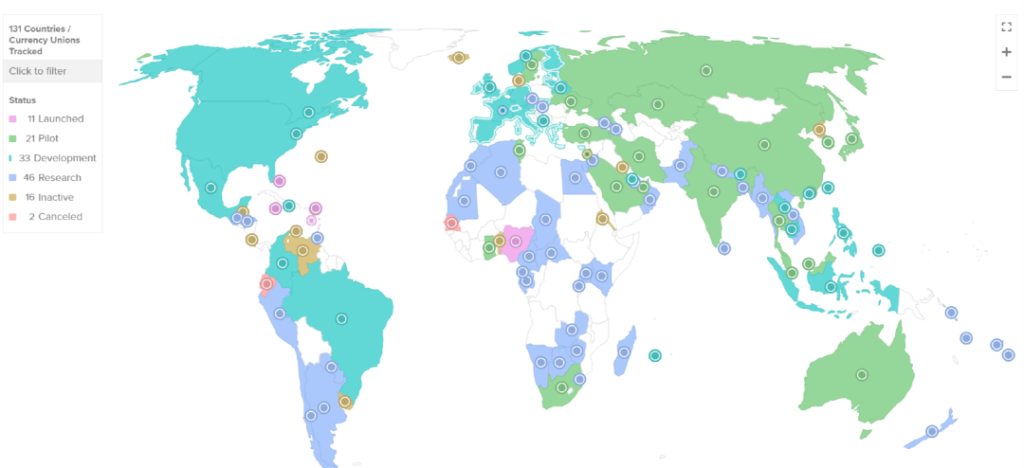

Atlantic Council 統計資料顯示,全球共計有 131 個國家(佔全球 GDP 的 90% 以上)正在探索 CBDC,不過在 4 個擁有最大央行的發達國家(美聯儲、歐洲央行、日本央行和英格蘭銀行)中,相對而言都較為審慎,其中美國的 CBDC 進展更是處於落後位置。

簡言之,對是否推出 CBDC,美國監管層面至今仍未達成統一共識,其中最大的齟齬便在於不同的立場:

美國國會議員們更多是從隱私、金融自由的角度表態反對,多次稱「CBDC 是一種政府控制的可程式設計貨幣,如果不是為了模仿現金而設計的,它可能會讓聯邦政府有能力監視和限制美國人的交易」。

而美聯儲、SEC 等監管機構則更多地是站在 CBDC 對支付結算體系產生的重大影響及對鏈上穩定幣的監管維度進行考量。

像美聯儲主席鮑威爾在前不久 9 月 28 日的國會聽證會上就談到:「有大量的私人創新,其中很多是在監管範圍之外發生的,當涉及到公眾的錢時,我們需要確保有適當的監管。而目前確實在某些情況下沒有監管」。

同時他表示美聯儲「正在積極評估是否發行 CBDC,如果發行,以何種形式發行」,並談及關於 CBDC、穩定幣和加密貨幣的報告將很快出臺,也即目前美國對於自己發行 CBDC 仍處於早期的評估研究階段,至今沒有確定具體的採用計劃的技術方案。

不過雖然美國官方仍舊發行數位美元尚未達成統一意見,但實際上美元上鏈的數位化已經藉助美元穩定幣的東風走了很遠,美元穩定幣目前已經是實質上的美元數位化工具。

延伸閱讀:美國眾議院正推進立法阻止Fed發行CBDC,數位美元遇重重阻礙

Libra 當初的橫空出世讓不少人驚呼「數位美元」時代的到來,但大多數人都沒想到那也幾乎是它唯一的高光時刻。

此後 Libra 便在監管的壓力之下不斷收縮調整自己的願景,而 2020 年以美元為核心的穩定幣爆發式增長,則算是在另一種程度上接力了 Libra 進行了「數位美元」的大規模實驗。

尤其是 USDT、USDC 這兩家,在跨境支付等全球化應用場景中,已經成為不少使用者的美元替代選項,截至 11 月 3 日,Coingecko 資料顯示,USDT 總流通市值已突破 850 億美元,創下歷史新高。

甚至隨著 USDT 的不斷增長,它不僅要為零售和消費者市場提供服務,顯然目前也在為國際上許多中型和大型公司提供服務。

與此同時,Tether 在美國國債的倉位達到 725 億美元,成為全球前 22 位買家,高於阿拉伯聯合大公國、墨西哥、澳大利亞、西班牙等國,Circle 也同樣持有超 300 億美元的美國國債,Tether、Circle 幾乎成為加密行業的美聯儲代言人。

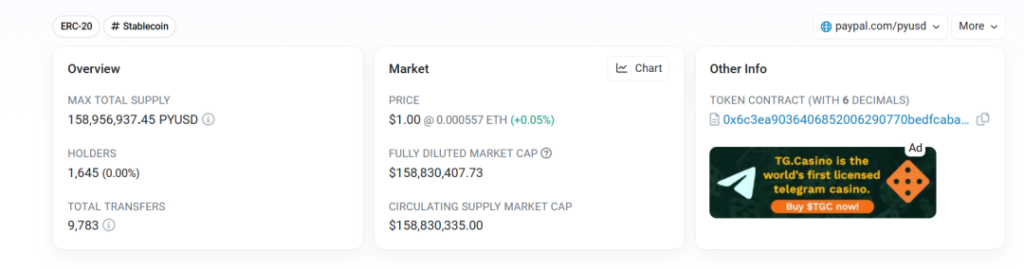

值得注意的是,PayPal 推出的美元穩定幣 PYUSD 總髮行量在 4000 萬美元左右徘徊多日後,10 月份起也重新開啟印鈔,截至發文時已超過 1.5 億枚,並在 Coinbase、Kraken 等主流交易所上線。

作為大家耳熟能詳的傳統支付巨頭,PayPal 在穩定幣領域佈局的一舉一動,除了為原本格局固定的穩定幣市場帶來全新的變數,無疑也帶有極大的流量效應,同時也註定會將監管層面的目光再度聚焦,一如當年 Facebook 中途折戟的 Libra 一樣。

總的來看,作為美國規模最大的第三方支付機構,PYUSD 註定會為加密市場帶來長線利好,尤其是選擇基於以太坊發行,更將以太坊作為全球結算層的願景再往前推了一步。

不過穩定幣的不斷膨脹,對於美元數位化程式有利也有弊,可能會帶來一些潛在的風險和挑戰:

一方面,伴隨著穩定幣被廣泛使用,對現有的金融體系影響越來越大,像 USDT/USDC 的綜合體量已經超過 1000 億美元,甚至有可能引發系統性風險;

另一方面,穩定幣某種程度上仍缺乏直接監管,如果被用作洗錢、詐騙等非法活動的工具,也可能會對金融秩序造成一定的破壞;

這就引出了 CBDC 與穩定幣的一些底層區別與特性,首先需要明確一點的就是,央行數位貨幣(CBDC)跟區塊鏈未必存在很大關聯,因為所有的 CBDC 肯定全都是中央化系統。

以中國的數位人民幣(DCEP)為例,就明確未採用目前主流的公鏈架構,且在運營機制上是採取雙層運營模式,央行做第一層,首先將 DCEP 兌換給商業銀行等特定商業機構,之後商業銀行或特定商業機構做第二層,負責滿足個人和企業開立數位錢包、兌換 DCEP 的公眾需求,這樣的設計與目前現鈔發行的中心化投放機制基本類似。

所以將來美聯儲如果發行 CBDC,那與現有的 USDT、USDC、PYUSD 或 DAI 等鏈上穩定幣就是不同的兩類物種 ——CBDC 更多的依賴現有傳統金融系統來發行、運營,讓銀行和金融機構接入數位貨幣系統。

這其實就意味著 CBDC 是更可控、中心化的美元數位化,這與鏈上穩定幣在某種程度上其實並不會直接產生競爭擠壓,尤其是在各國都大力研究、推出 CBDC 的當下,不同國家之間的 CBDC 跨系統兌換其實還屬於早期,便捷程度肯定無法與 USDT 這些基於全球公鏈的穩定幣。

所以就可能存在一種互補的關係,譬如鏈上穩定幣負責跨境支付、結算,CBDC 通過基於數位貨幣形成各種金融產品,實現金融系統的數位貨幣管理。

但另一方面,在穩定幣、比特幣等數位貨幣不斷髮展的背景下,更加「可控」的 CBDC 其實可以幫助央行應對第三方支付及私人數位貨幣的挑戰,更好地維護金融市場的穩定,並確保美元的國際地位,此外還可以增加金融系統的透明度,減少非法活動的可能性。

所以在這種情況下,美聯儲推出 CBDC 的必要性也日益顯現,尤其是如何平衡穩定幣的優勢和潛在風險,以及如何制定相應的監管政策,會是未來需要深入探討的問題。

延伸閱讀:穩定幣和CBDC兩強相爭,只能活一個?

美聯儲發行 CBDC 目前仍是未知之數,因為如果沒有法律定義,央行發行的只是穩定幣,而不是真正的央行數位貨幣,所以這需要美聯儲和美國行政立法層面達成共識。

但伴隨著 USDT、USDC 等鏈上穩定幣體量的不斷膨脹,以及 Libra、PYUSD 背後的巨頭不斷蠢蠢欲動,相信金融監管機構會很快動作,這是為創新考慮,也是為未來考慮。

相關報導

SEC盯上PayPal穩定幣PYUSD!發送傳票展開調查

Aave原生美元穩定幣GHO,為何一直低於1美元?

USDT霸佔巴西8成加密貨幣交易量;Chainalysis:穩定幣正逃離美國監管