本文分析各家主要交易所在 2020 年 4 月的永續合約產品、用戶及流動性狀況。

- 數據顯示,數位資產合約交易所產業壁壘已經建立。後期的競爭,或將更多體現於產品方面。

- 儘管合約交易是數位資產產業當前最熱門的話題,但 4 月 30 日前,除 Huobi DM 永續合約成交量持續上升外,各主要交易所永續合約成交量均有下降。

- 各主要交易所基礎行情訊息高度同質化,下階段用戶體驗競爭或將集中於深度行情展示方面。

- 足夠且穩定的盤口深度能夠保障投資者資金在極端行情出現時免遭流動性不足而受損,各主要交易所盤口流動性數據有較大差異。

- 合約市場標的目前仍然以 78%BTC、9%ETH 和 3%EOS 這種較為單調的產品存在。隨著合約標的增加,永續合約成交量規模仍會持續增長。同時一些結構性產品的出現也會增加市場對永續合約的需求。

- 2020 年現貨市場發展將會相對平穩,合約成為各家;尤其頭部交易所的必爭之地。預計 2020 年各家合約交易量仍會有 2-3 倍的增長,可以預見,合約交易市場的馬太效應將於 2020 年更加明顯。如何吸引增量用戶資金進入市場和培養用戶黏性將成為交易所們的營銷戰術核心。

1.1 永續合約優勢

相比於期貨合約受交割日的束縛,永續合約可不必因為持有合約的交割日期臨近而不得不平倉的尷尬處境。永續合約從根本上擺脫交割日期的束縛,也避免了反覆開倉,錯過行情,不必要手續費等等而使得利潤無法最大化。永續合約價格機制也與交割合約不同,永續合約對標現貨價格,不容易被惡意「插針」而導致不可控的爆倉,穿倉。

1.2 全市場合約成交量

2020 年第一季度數位資產合約主要交易所成交量如下圖所示,總規模達 $2.1048 兆人民幣 (折合台幣約 8.87 兆)。其中,產業前三(以成交量計),即 Huobi DM(第一)、OKEx(第二)和 BitMEX(第三)佔市場份額約 56%。

擴大至產業前六,市場佔有率上升至 81%,本組數字說明數位資產合約交易所產業壁壘已經建立。因此,產業後期的競爭,將更多體現於產品方面;例如 Huobi DM近期更新的三階段強平保護機制,和各主要交易所均在實施的風險準備金制度。

此外,我們統計了 2020 年第二季度開始至報告撰寫日,各主要合約交易所 BTC 永續合約逐日成交量,具體情況如下圖所示。

什麼是永續合約?

交割合約是指期貨合約的雙方達成協議在指定時間,也就是交割日,按期貨的價格進行合約交割買賣。市面上的永續合約便是在交割合約的基礎上發展起來的,交割合約和永續合約最大的區別就在於後者沒有交割日,合約永遠不會到期結算,只要持有的永續合約不被爆倉,用戶就可以一直持有。

提醒

需慎重選擇適合自己的產品,特別是新手,選擇適合自己的槓桿率,勿一味追求高槓桿,即使結合交易所的風控手段,自己也需理性投資,做好風險的把控。

合約交易是數位資產產業當前最熱門的話題,但本組數據與市場火熱的表現差距頗大;除 Huobi DM永續合約成交量持續上升外,各交易所永續合約成交量在 4 月 30 日前均有下降。換言之,Huobi DM 切走了其餘各交易所先前佔有的市場份額。

各主要交易所 BTC 永續合約表現出了類似的情況,具體如下圖所示。

我們同時對比以上五家交易所永續合約上線初期 30 日的成交量總量,以窺永續合約發展歷程,結果如下表和下圖所示。

由圖表可見,永續合約交易市場自 2016 年至今持續處於高速發展狀態;各交易所合約上線 30 日成交量由 BitMEX 的 7,900 萬美金上升至 Huobi DM 的 92.7 億美金,漲幅達 117 倍。

延伸閱讀:投資操作|期貨衍生品交易者,在「比特幣與虛擬貨幣」動盪時期的玩法

2.1 風控機制對比

永續合約被推上風口浪尖,眾多投資者奔走入市,各大交易所也相繼推出來配合市場。因槓桿過大導致的投資風險,各交易所均推出自己的相應風控機制。目前市場上普遍採取的策略為開倉初始保證金,維持保證金,風險準備金,遇到風險準備金不足時採取的自動減倉,強行平倉等為主,除了在結合市場上一些基本措施,各大交易所再次改進完善基礎策略,有的也推出了新機制;具體如下表所示。

然機制各有不同,但是市場上的風控機制大同小異。Huobi DM 採取最高 5 檔階梯強平機制(Partial Liquitation),確保觸發強平的用戶不會一次性爆倉,極大規避了市場普通強平風險,並用指數移動平均線EMA(Exponential Moving Average)作為強平時的另一個參考值,避免可能會因為幾筆異常的價格而造成用戶強平並引發的連環強平風險。階梯強平制度和 OKEx 採取的階梯維持保證金率制度,都可以防止大倉位爆倉時對市場流動性造成衝擊,產生大的穿倉損失。

2.2 資金費用對比

永續合約不同於交割合約,永續合約沒有到期或交割,所以會有現貨與合約的價格大幅度偏離,需要通過「資金費用機制」來讓合約價格錨定現貨價格。當資金費率是正的,多頭支付空頭。當資金費率是負的,空頭支付多頭。資金費用完全在用戶之間進行結算,交易所不會從中收取任何費用。

各大交易所對資金費用收取的頻率基本一致,每日三次,8 小時一次,只有當交易者在收取時刻時在多頭或空頭持倉的情況下,才會被收取或被支付相應的資金費用。如交易者在當時無任何倉位,將不會被收取或支付任何資金費用。產品介紹顯示,Huobi DM 和 Bybit 為實時結算合約,不必等到結算點提現,將未實現盈虧實時轉為實現盈虧,提高資金使用靈活性,降低機會成本,使得投資者利益最大化。

2.3 標的對比

合約標的方面,最先推出永續合約的 BitMEX 反而只有三個交易對,一直沒有上新,Binance 的擁有 24 個交易對,數量最高;Huobi DM(上線 BTC、ETH、BCH、BSV、EOS、LTC 、XRP 等 13 大主流數位資產)和 OKEx(上線各主流數位資產)緊跟其後。

2.4 槓桿對比

槓桿是永續合約很大的亮點,「以小博大」,收益翻倍,可在短期以較少的資金獲得巨大收益,同時風險翻倍,爆倉穿倉僅在一念之間。

在對比中目前市場上交易所中可用最大槓桿為 125,來自 Huobi DM 和 Binance Futures。

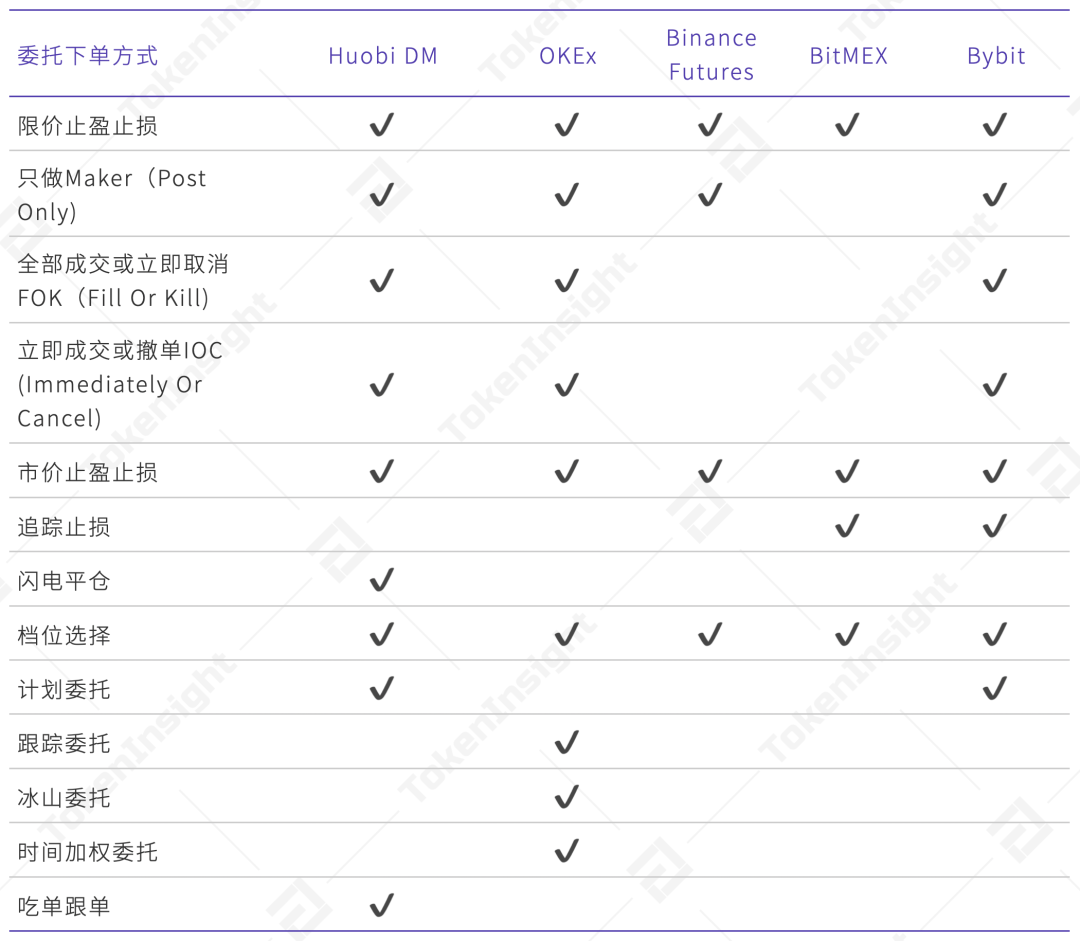

2.5 下單方式對比

市場上的永續合約主流下單模式也是在交割合約原有的下單方式演變而來,其中以限價止盈止損,市價止盈止損,只做 Maker(Post Only),IOC(immediately or Cance,立即成交並取消剩餘),FOK(Fill or Kill,全部成交或立即取消)為主,Huobi DM 在這些基礎上推出自定義檔位(最優 5 檔/ 10 檔/ 20 檔),閃電平倉(最優 30 檔),快速成交避免錯過行情。OKEx 提供了冰山委託和時間加權委託,避免投資者在交易時候對市場造成重大的衝擊,節約衝擊成本,適合大額交易。

延伸閱讀:投資變動|期貨合約市場持倉量回補 28%,BitMEX、OKEx 衍生品「雙強鼎立格局」改變?

延伸閱讀:BitMEX 交易萎縮退居第四,3 月黑天鵝之後衍生品市場格局生變?

3.1 數據與行情

合約交易具有高槓桿特性,準確把握市場數據和行情訊息對於交易者而言至關重要。除移動端外,各主要交易所目前普遍提供普通版、高級版和 API 三種交易方式,其可用數據與行情項目如下表所示。

如表所示,各主要交易所基礎資訊高度同質化,下階段用戶體驗競爭或將集中於深度行情展示方面;具體而言,資金流向、板塊動態等需要對交易數據進行二次加工的訊息會吸引更多用戶。在此方面,一些交易所每日發送《行情日報》,Huobi DM 和 OKEx 等則上線了合約大數據交易所進行實時展示,投資者可通過此類產品對市場風向進行判斷。

以 OKEx 和 Huobi DM 為例,靜態展示型深度行情日報通常包括:主力合約(BTC、ETH 和 EOS)多空佔比分析、分析師研判和關鍵點位預判。形式如下圖所示。

而以 Huobi DM 和 OKEx 為代表的動態型深度行情數據則擁有更高的時效性,該類數據由算法自動生成並實時展示。因無需人工參與,故交易所可對所有合約(包括非主力合約)進行展示。

4.1 全景盤口深度

不同於傳統金融市場擁有完善的做市商體系,數位資產產業的做市商通常由交易所或量化團隊兼任。交易盤口取決於做市商的實力,足夠且穩定的深度能夠保障投資者資金在極端行情出現時免遭流動性不足而受損。

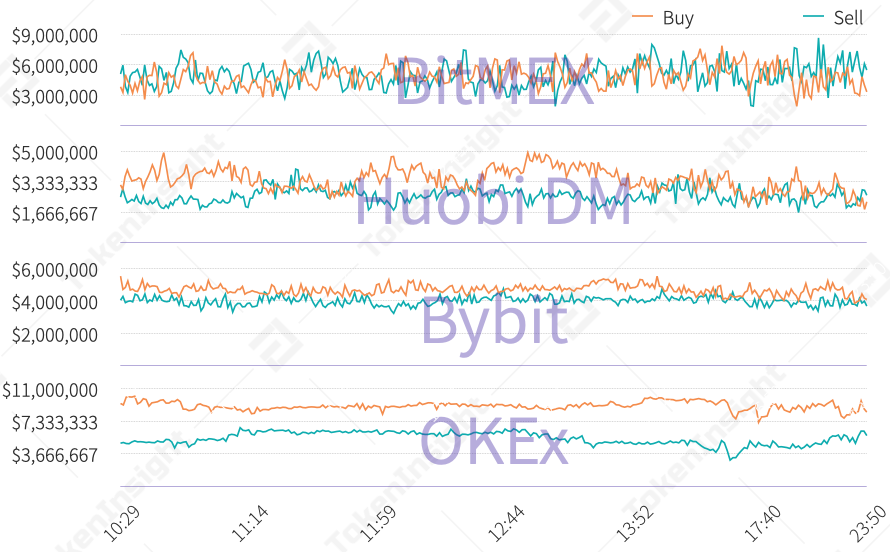

藉由官方 API,我們採集了各主要交易所最大可用深度,結果如下。其中 Binance Futures 僅提供近端 20 檔盤口數據,參考意義不足,故不予展示。

如圖所示,各主要交易所盤口深度雙向可長期維持於300萬美金以上,能夠滿足一般用戶的交易需求。但穩定性方面 BitMEX 數據於 300 萬至 600 萬美金間大幅波動,Huobi DM、Bybit 和 OKEx 則相對穩定,盤口表現更優。

4.2 近端盤口深度

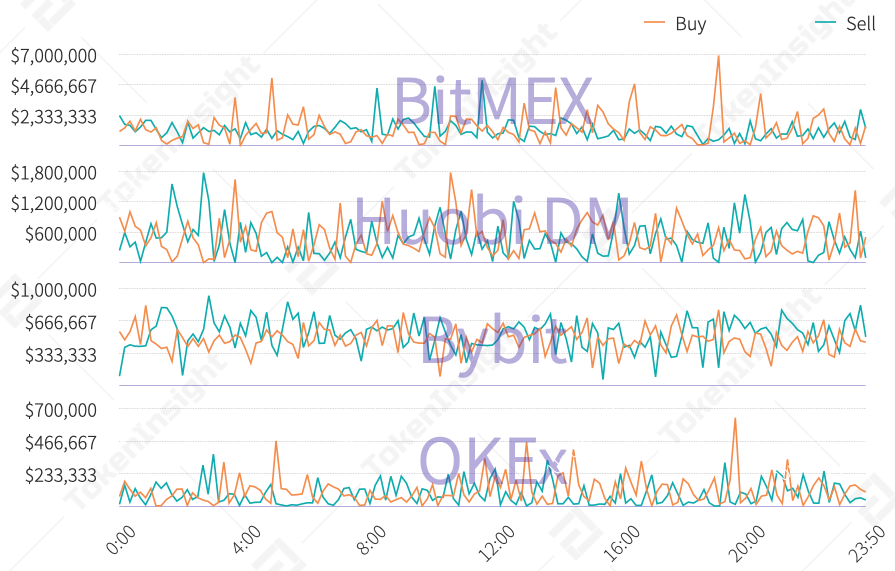

對於一般交易者而言,良好的近端深度意味著短線和超短線操作空間的增加。同時,近端深度賦予 API 交易者和量化交易團隊設計更多策略的可能性。因此,考察交易所近端深度是有意義的。

各主要交易所五檔近端深度如上圖所示,其中 BitMEX 作為最老牌永續合約交易所,近端深度第一;而近期才上線永續合約的 Huobi DM 則在很短的時間內達到了第二的位置,其背後技術和做市團隊應當實力較強。總體而言,各主要交易所近端五檔深度均可達到數十萬美元級別,能夠滿足一定的交易需求。

延伸閱讀:虛擬貨幣投資|如何避免被「期貨衍伸品」市場血洗,什麼是槓桿代幣?

永續合約作為數位資產市場的創新產品,以其易懂易用的特點一直佔領合約市場的主導地位。隨著市場和產品的不斷成熟、投資者教育的加深,交割合約和其他混合類型的產品會不斷增多,例如永續合約的產業奠基類產品市場份額可能減少,但一定不會消失。

合約市場標的目前仍然以 78%BTC、9%ETH 和 3%EOS 這種較為單調的產品存在,隨著合約標的增加永續合約市場仍會持續增長。同時一些結構性產品的增多也會增加對永續合約的需求。

產業頭部合約交易所中,BitMEX 持續專注於合約交易,Huobi DM 於 2020 年 3 月隨 OKEx 和 Binance 之後上線永續合約交易,上線時點雖然較晚,但上線 30 天交易量增速為四者之最,說明此時市場中的交易者已經受到良好的投資教育,對於數位資產合約的交易接受度變高。

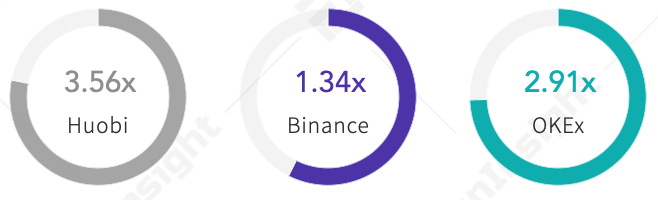

2020 年現貨市場發展將會相對平穩,合約成為各家、尤其頭部交易所的必爭之地。2019 年 Huobi 僅有交割合約,合約交易量已達現貨交易量的 3.56 倍,預計 2020 年各家合約交易量仍會有 2-3 倍的增長,Huobi 加入永續合約之後交易量會隨市場熱度增加繼續增長。可以預見合約交易市場的馬太效應將於2020 年更加明顯。如何吸引增量用戶資金進入市場和培養用戶粘性將成為交易所們的營銷戰術核心。

?相關報導?

成功登陸美國!德美利證券旗下平台 ErisX 正式推出「實物交割以太幣期貨」

4 年寒窗!交易所 Bitnomial 獲 CFTC 首肯,月底上線比特幣實物交割期貨, 選擇權合約

比特幣側鏈|閃電網路(LN)上的比特幣衍生品?實現虛擬世界與真實世界的連結

LINE 與 Messenger 不定期為大家服務